С налогом на добавленную стоимость под английской аббревиатурой VAT, взимаемым на пространстве Евросоюза, сталкивается большинство компаний, ведущих бизнес в странах ЕС, а также их партнеры (поставщики, заказчики, посредники) из других стран, включая Россию, Украину и СНГ. Зачастую терминология и правила администрирования европейского VAT вызывают неизбежные трудности, которые в ряде случаев предпочтительнее разрешать с помощью специалистов в области европейского налогообложения и бухгалтерского учета (см. статью «НДС в Европе» про основные понятия и ставки VAT).

С налогом на добавленную стоимость под английской аббревиатурой VAT, взимаемым на пространстве Евросоюза, сталкивается большинство компаний, ведущих бизнес в странах ЕС, а также их партнеры (поставщики, заказчики, посредники) из других стран, включая Россию, Украину и СНГ. Зачастую терминология и правила администрирования европейского VAT вызывают неизбежные трудности, которые в ряде случаев предпочтительнее разрешать с помощью специалистов в области европейского налогообложения и бухгалтерского учета (см. статью «НДС в Европе» про основные понятия и ставки VAT).

Напомним, что базовым документом, регулирующим порядок налогообложения VAT в ЕС является Директива 2006/112/ЕС от 28 ноября 2006г. «Об общей системе налога на добавленную стоимость» (далее – Директива).

Директива выделяет 4 типа налогооблагаемых операций для целей VAT:

1) поставка товаров (supply of goods);

2) приобретение товаров в пределах Сообщества (intra-Community acquisition of goods);

3) оказание услуг (supply of services);

4) импорт товаров (importation of goods).

В данной статье мы подробно рассмотрим специфику обложения VAT оказание услуг.

Существуют определенные теоретические проблемы при обложении налогом услуг, связанные с тем, что услуги в некотором роде «нематериальны» и не подлежат таможенному оформлению, из-за чего не всегда очевидно, где именно находится место их реализации — в стране поставщика или в стране покупателя. Соответственно, неясно, в какой стране и по каким законам они должны облагаться VAT.

Чтобы определить, какая страна будет являться местом оказания услуги (а соответственно правила и условия начисления и уплаты VAT), необходимо установить:

1. природу (вид) оказанной услуги;

2. местонахождение каждой из сторон;

3. предпринимательский статус заказчика услуги – является ли он предпринимателем и плательщиком VAT/НДС или нет; то есть относятся ли оказанные услуги к категории B2B (business-to-business) или к B2C (business-to-consumer).

Место оказания услуг Β2Β

К категории B2B (business-to-business) относятся коммерческие транзакции между налогооблагаемыми лицами с предпринимательским статусом. Для подтверждения предпринимательского статуса у заказчика может быть запрошен действующий VAT номер (или его аналог в другом государстве, например, GST номер в Сингапуре). В качестве альтернативы возможно запросить подтверждение его предпринимательского статуса из налоговых органов или аудированную отчетность.

По общему правилу местом оказания услуг B2B является место нахождения заказчика (ст. 44 Директивы).

Пример:

Кипрская компания оказывает услуги по управлению компании во Франции (B2B).

Местом оказания услуги будет считаться Франция, т.е. по месту нахождения заказчика услуги. Кипрская компания выставляет инвойс без НДС на данную транзакцию (при условии, что обе компании зарегистрированы в системе VAT). Французская компания будет отчитываться по VAT во Франции, используя схему «обратного обложения» reverse charge mechanism.

Процедура reverse charge заключается в том, что заказчик оформляет отчетность таким образом, как если бы он был и продавцом, и покупателем одновременно. То есть VAT по данной поставке включается как в налог, подлежащий уплате (с суммы продаж), так и в налог, предъявляемый к зачету (с суммы покупок). В результате эти суммы компенсируются и фактически платежа делать не нужно, VAT остается лишь в виде бухгалтерской проводки. Процедура применяется только в том случае, если покупатель получает данные услуги для деловых целей (B2B). Если же он рассматривается как конечный потребитель и не имеет права на вычет, то налог, подлежащий уплате, должен быть внесен в казну.

Пример: Кипрская компания, зарегистрированная в VAT на Кипре, получает консультационные услуги от поставщика вне Кипра, стоимость которых равняется €100.000. Применяется reverse charge– Кипрская компания начисляет VAT самой себе как поставщик (исходящий VAT) и одновременно ставит его к вычету как покупатель (входящий VAT):

Дт входящий VAT €100.000 x 19% = €19.000

Кт исходящий VAT €100.000 x 19% = €19.000

Место оказания услуг (B2C)

К категории B2С (business-to-consumer) относятся транзакции с необлагаемым налогом конечным потребителем услуги (физическим или юридическим лицом). В случае, когда подтвердить предпринимательский статус заказчика не представляется возможным, поставщик может рассматривать его как конечного потребителя и операции с ним должны быть отнесены к категории B2C.

По общему правилу местом оказания услуг B2С является место нахождения поставщика услуги (ст. 45 Директивы).

Пример:

Когда поставщиком услуг B2С является Кипрская компания, а ее получателем – частное лицо, находящееся в другой стране ЕС, местом оказания услуги будет считаться Кипр, т.е. место нахождения поставщика. К данной операции будет применяться Кипрский VAT.

Пример:

Кипрская компания оказывает консультационные услуги инвестиционной компании в Италии, которая не зарегистрирована в VAT (не имеет VAT номера). Так как Итальянская компания не имеет VAT номера, она будет считаться конечным потребителем услуги. Место оказания услуги будет определяться по правилам B2C, т.е. местом оказания услуги будет являться Кипр. К данной операции будет применяться Кипрский VAT.

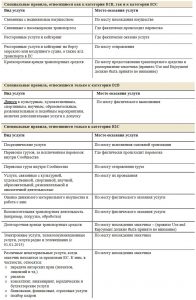

Однако из этих общих правил есть 15 важных исключений:

— пять относятся как к категории B2B, так и к категории B2C,

— одно к категории B2B,

— девять к категории B2C.

Соответственно, чтобы правильно определить место оказания услуги, первоочередно необходимо проверить подпадает ли ваша услуга под какое-либо из 15 исключений и, если нет, следовать общему правилу определения места оказания услуги для каждой категории.